Gestörte Lieferketten während der Corona-Pandemie und die Abhängigkeiten von Ländern wie China haben das Thema der Rohstoffsicherheit auf die Tagesordnung gesetzt. Der Krieg in der Ukraine und die darauf erfolgten Wirtschaftssanktionen gegen Russland haben die Debatte um Rohstoffsicherheit und Kreislaufwirtschaft zusätzlich befeuert. Als weltführende Kommunikationsplattform rückt die Bright World of Metals vom 12. bis 16. Juni 2023 in Düsseldorf diese Hot Topics in den Fokus.

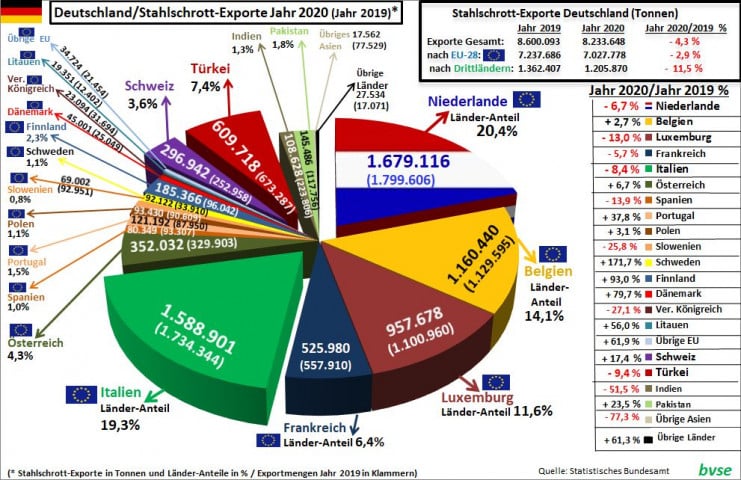

Unter die von der EU verhängten Sanktionen gegen Russland fallen auch Stahl und Stahlrohstoffe. Schrittweise wurde der Sanktionsrahmen auf alle Stahlerzeugnisse ausgeweitet und auch die Einfuhr russischen Stahls über Drittmärkte in die EU verboten. Dennoch fällt das Ergebnis aus Sicht der deutschen Stahlindustrie ernüchternd aus. So beklagt die Wirtschaftsvereinigung Stahl, dass von Seiten einiger EU-Mitgliedsstaaten im wichtigen Bereich der Zwischenprodukte der Stahlerzeugung – so genanntes Halbzeug – sehr lange Übergangsfristen bis Oktober 2024 durchgesetzt wurden. Die Stahlimporte Russlands in die EU werden sich somit in nächster Zeit kaum ändern: Waren nach dem vierten Sanktionspaket vom 15. März 2022 noch 52 Prozent der russischen Stahllieferungen (im Vergleich zu den Importen im Jahr 2021) erlaubt, sind es auch mit dem inzwischen neunten Sanktionspaket weiterhin rund 47 Prozent.

Von Gas und Öl abgesehen machen sich die EU-Sanktionen gegen Russland bei der Rohstoffversorgung kaum bemerkbar. Kritische Rohstoffe sind von den Sanktionen ohnehin weitgehend ausgenommen und für die deutsche Stahlindustrie etwa war Russland lediglich bei Rohstoffen wie Kohle oder Legierungsmitteln ein wichtiger Lieferant. Im Zuge der Sanktionen haben die Unternehmen ihren Rohstoffeinkauf auf andere Quellen ausgerichtet.

Mächtige russische Metalllieferanten wie der Aluminiumhersteller Rusal und der Nickellieferant Norilsk Nickel, kurz Nornickel, sind von den Sanktionen nicht betroffen, so dass Europa weiterhin in großem Umfang Metalle wie Nickel, Kupfer und Aluminium aus Russland importiert. Lobbyisten wie der Verband der Aluminiumverbraucher in Europa (Face) beklagen seit Jahren die Marktmacht der großen europäischen Produzenten und sprechen sich erfolgreich gegen eine Einfuhrbeschränkung russischen Aluminiums aus. Rusal ist der größte russische Aluminium-Produzent und die Nummer 3 am Weltmarkt, nach den chinesischen Produzenten Chalco (Nummer 1) und Hongqiao. Nornickel ist der weltgrößte Nickel- und Palladiumproduzent.

Marktmacht China

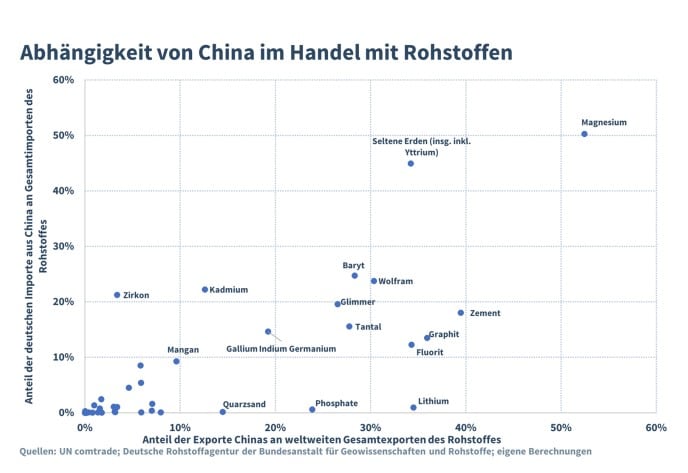

Nicht nur vor dem Hintergrund des Krieges in der Ukraine und den damit verbundenen wirtschaftlichen Sanktionen gegen Russland muss die geopolitische Bedeutung wirtschaftlicher Interdependenzen auf den Prüfstand gestellt werden, fordert das Wirtschaftsinstitut IW Köln. Sorgen bereitet dem Institut vor allem die Marktmacht Chinas: Der Systemwettbewerber werde zum Systemrivalen. In einer aktuellen Studie warnt das IW vor strategischen Abhängigkeiten Deutschlands und der Welt bei kritischen Rohstoffen. Bei Magnesium etwa ist der Anteil an chinesischen Exporten in die Welt und an chinesischen Importen nach Deutschland, laut IW, mit über 50 Prozent am höchsten.

China ist der weltweit größte Magnesium-Exporteur. Bei seltenen Erden, für den Ausbau der Erneuerbaren Energien unverzichtbar, ist Deutschland zu 45 Prozent auf chinesische Lieferungen angewiesen. „Auf dem Weg zur Unabhängigkeit von russischen Energieträgern könnte Deutschland sich in neue Abhängigkeiten zu China begeben“, warnt das Institut.

Elektromobilität erhöht Rohstoffabhängigkeit

Mit der Elektromobilität erhöht Deutschland seine Rohstoffabhängigkeit von China noch weiter. China fördert und verarbeitet rund 87 Prozent der weltweiten Vorkommen Seltener Erden und bis zu 65 Prozent von Metallen wie Kobalt, Kupfer, Lithium und Nickel, wie der Bundesverband mittelständischer Mineralölunternehmen Uniti vorrechnet. Diese Rohstoffe werden für den Ausbau der Elektromobilität in großen Mengen benötigt. So stecken in E-Fahrzeugen je nach Akkugröße bis zu 70 kg Cobalt, 13,5 kg Lithium und 80 kg Kupfer. Große Mengen Kupfer werden darüber hinaus beim Aufbau der Ladeinfrastruktur gebraucht. Mehr als die Hälfte aller Rohstoffe, die für Elektromotoren benötigt werden, stammen aus China.

EU-Aktionsplan kritische Rohstoffe

Die europäische Kommission hat das Problem erkannt und mit einem Aktionsplan adressiert. Die wirtschaftlich wichtigsten Rohstoffe mit hohem Versorgungsrisiko werden als kritische Rohstoffe eingestuft, darunter Rohstoffe für Technologien der grünen und digitalen Transformation. Auf der Liste der von der EU als kritisch eingestuften 30 Rohstoffe stehen neben Metallen wie Magnesium und Titan auch für die Stahlherstellung wichtigen Legierungselemente wie Vanadium und Graphit. Seit kurzem steht auch das für die Herstellung von Primäraluminium unverzichtbare Aluminiumerz Bauxit auf der Liste kritischer Rohstoffe. Die größten Bauxitproduzenten sind, laut Deutsche Rohstoffagentur, Australien, China und Guinea, die größten Hersteller von Primäraluminium China, Russland, Kanada und Indien. An Legierungselementen für Aluminium führt die EU-Liste zudem Silizium und das im Hinblick auf additive Fertigung von Hochleistungslegierungen gesuchte Scandium an.

Mit einem neuen Gesetz zu kritischen Rohstoffen will die EU strategische Projekte fördern, mit denen Lieferketten gestärkt und gleichzeitig der Wettbewerb gewahrt werden soll. Der Gesetzentwurf umfasst die verschiedenen Stufen der Wertschöpfungskette, von der Gewinnung über die Verarbeitung bis zum Recycling. Zu den Maßnahmen gehören geopolitische Rohstoffpartnerschaften mit Ländern wie Namibia und Kasachstan. Ziel ist ein nachhaltiger Abbau von Rohstoffen wie seltene Erden, Polysilizium und speziell in Kasachstan Lithium und Kobalt – Rohstoffe, die zur Herstellung von Windturbinen, Halbleitern und Batterien für E-Autos benötigt werden. Die EU-Kommission sieht mit dem geplanten Gesetz auch diverse Maßnahmen zur Verringerung der Abhängigkeit von Rohstoffimporten aus Drittstaaten vor. So soll das in europäischen Bergbauregionen gesammelte Knowhow zur Erschließung heimischer Rohstoffvorräte herangezogen werden.

Fokus Circular Economy

Ein wesentlicher Punkt des geplanten Gesetzes sind – nach Willen der EU-Kommission – Anreize zur Entwicklung einer zirkulären Wirtschaft mit resilienten Wertschöpfungsketten. Ein Markt, auf dem sich für Stahlunternehmen und Gießereien, Metallverarbeiter und metallurgische Anlagenbauern neue Geschäftsfelder auftun. Neue Verfahren zur Gewinnung und Wiederverwertung wertvoller Rohstoffe aus Elektroschrott und Batterien ergänzen das klassische Metallrecycling von Aluminium über Stahl bis Zink. Ein Markt mit Zukunftspotenzial: Allein die ausrangierten Smartphones in deutschen Haushalten bergen nach einer neuen Studie des IW Köln Materialien um den Rohstoffbedarf neuer Smartphones für zehn Jahre zu decken.

Der führende metallurgische Anlagenbauer SMS Group hat das Marktpotenzial des Urban Mining erkannt und gemeinsam mit der australischen Neometals das Joint Venture Primobius für das Recycling von Lithium-Ionen-Batterien ins Leben gerufen. Die Demonstrationsanlage am SMS-Standort Hilchenbach dient der Rückgewinnung von Kobalt, Nickel, Lithium, Kupfer, Eisen, Aluminium, Kohlenstoff, Kunststoffen und Mangan in verkaufsfähige Produkte, die in der Batterielieferkette wiederverwendet werden. Mit der Pilotanlage will der Anlagenbauer 96 Prozent der seltenen Rohstoffe erstmal aus Autobatterien hydrometallurgisch wiedergewinnen. Dies war bislang nicht möglich. Batteriematerialien mussten zuvor auf Mülldeponien entsorgt oder in emissionsintensiven pyrometallurgischen Rückgewinnungskreisläufen verarbeitet werden.

Erste Interessenten konnte Primobius von seinem Knowhow bereits überzeugen. So hat Mercedes Benz angekündigt, mit seinem Recycling-Startup Licular am Standort Kuppenheim eine eigene CO₂-neutrale Recyclingfabrik für Batterien aus Elektroautos aufzubauen. Gemeinsam mit dem Technologiepartner Primobius und Forschungsinstituten soll das Pilotprojekt 2023 an den Start gehen. Mercedes-Benz verfolgt, laut Produktionsvorstand Jörg Burzer, das Ziel maximaler Kreislaufwirtschaft bei allen verwendeten Rohstoffen. Nachhaltiges Batterie-Recycling sei dabei ein wesentlicher Faktor.

Autoindustrie forciert Kreislaufwirtschaft in den Metallbranchen

Vom Recyclingaluminium für E-Autos über Batterieaufbereitung bis zum CO2-armen Stahl in der Karosserie: Dekarbonisierung, Nachhaltigkeit und Kreislaufwirtschaft spielen in der Autoindustrie eine immer größere Rolle. Die Autobauer werden in den Metallbranchen, vom Stahlwerk bis zur Gießerei, zum Treiber grüner Technologien.

So setzt BMW in der Leichtmetallgießerei in Landshut zusammen mit lokalen Aufbereitern einen Recycling-Kreislauf für Produktionsschrotte aus dem Gießereiprozess um. Wesentliche Voraussetzung ist die sortenreine Trennung von Aluminiumreststoffen. Dazu werden an jeder Gießanlage wie auch an verschiedenen mechanischen Bearbeitungsstationen die

Reststoffe der verschiedenen Bauteile so gesammelt, dass sich die Materialien mit ihren individuellen Zusammensetzungen nicht vermischen. Der Aluschrott kann dann nach Aufarbeitung für die Herstellung der gleichen Bauteile wiederverwendet werden. Rund die Hälfte des in Landshut verwendeten Aluminiums stammt aus einem Recycling-Kreislauf. Damit reduziert BMW den Einsatz von CO2-intensivem Primäraluminium zugunsten eines CO2-optimierten Recyclingkreislaufs.

Volkswagen bezieht seit 60 Jahren Stahl der heutigen Salzgitter AG und ist einer der ersten Abnehmer von CO2-armem Stahl, den der Stahlkonzern ab Ende 2025 am niedersächsischen Stammsitz herstellen will. Gleichzeitig haben die Unternehmen einen geschlossenen Wertstoffkreislauf zwischen ihren Werken in Wolfsburg und Salzgitter etabliert: Per Bahn werden die zu Coils aufgewickelten Stahlbleche für die Autofertigung in Wolfsburg angeliefert. Auf dem Rückweg nimmt der Zug, den bei der Produktion angefallenen Schrott, wieder mit nach Salzgitter, wo er im Stahlwerk sortenrein zu neuen Produkten gleicher Güte aufbereitet und an VW ausgeliefert wird.

Das Ziel der zirkulären Wirtschaft erschöpft sich nicht in einem besseren Recycling, wie die Fraunhofer Gesellschaft mit ihrem Forschungsansatz Circonomy darstellt. Eine optimale Ausnutzung von Rohstoffen beinhalte eine Einsatzdauerverlängerung von Komponenten und Rohstoffen bei geringstmöglichem Einsatz externer Zusatzstoffe und Energie sowie einen geringstmöglichen Ausstoß von Produktionsabfällen. Die Lösung ist der vernetzte und digitalisierte Kreislauf, wie Franz-Josef Wöstmann, Abteilungsleiter Technologiefrüherkennung und Verwertung am Fraunhofer Institut für Fertigungstechnik und Angewandte Materialforschung – IFAM in Bremen betont.

Kreislauffähiges Komponentendesign als Geschäftsmodell

Nicht die Verschrottung, sondern die Wiederverwendung sollte idealerweise im Fokus des Produktlebenszyklus stehen. Ziel sollte sein, nicht nur möglichst viel vom Rohmaterial, sondern von den Komponenten im Kreislauf zu halten. „Zerlege ich ein Batteriegehäuse eines E-Autos in seine einzelnen Bestandteile und schmelze sie ein, habe ich immer noch einen hohen Energieaufwand“, gibt Wöstmann zu bedenken. Werden hingegen die Batteriewanne und das Gehäuse der Leistungselektronik in der nächsten Generation wiederverwendet, dann wird diese Energie erst gar nicht benötigt. „Grundlage dafür ist ein Fahrzeuggenerationen übergreifendes Design“, fordert der Fraunhofer-Experte.

Für ein wirklich kreislauffähiges Komponentendesign müsste der Rohstoff zum einen vereinheitlicht werden. Für den Batteriekasten etwa dürften nicht 12 verschiedene Guss- und Schmiedelegierungen gebräuchlich sein, sondern am besten nur noch zwei, die hinterher sowohl gießtechnisch als auch schmiedetechnisch zu verarbeiten sind. Der Hersteller eines Autos oder Kühlschranks wiederum sollte wissen, welches Material Stand heute im Umlauf ist und wann sein Kühlschrank oder Auto wieder zurückkommt. Dafür ist die Digitalisierung des Materialflusses in Stoff- und Komponentenströme ebenso erforderlich wie die Definition von Standards für branchenübergreifende Rohstoffzirkularität, beispielsweise für Komponenten im Antriebsstrang eines E-Autos. Für die Zulieferer erkennt Wöstmann durchaus eine Chance. Komponenten mit einer geringen CO2-Bilanz, die in der nächsten Produktgeneration wieder eingesetzt werden könnten, hätten ein Alleinstellungsmerkmal für den Kunden. Wöstmann ist sich sicher: „Damit wird aus der Kreislaufwirtschaft ein profitables Geschäftsmodell.“

Autorenhinweis: Gerd Krause, Mediakonzept Düsseldorf